Согласно статистике, 2020 год сложился для российских банков удачно. Падение интереса вкладчиков к депозитам, всплеск корпоративного и жилищного кредитования, неоправдавшиеся опасения относительно возможных проблем из-за коронакризиса, снижение ставок, близкая к рекордной прибыль, которая практически вся пришлась на крупные банки, выросшие активы — основные итоги прошлого и начала нынешнего года в российском банковском секторе. Мелкие банки ощутили на себе влияние кризиса острее, чем крупные, однако к их вымиранию это не привело. Большинство справляются с последствиями пандемии, которая стала одним из факторов роста, но и усилила неравенство.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Дешевые деньги

При этом особых потрясений в банковском секторе пандемия и экономический кризис не вызвали. По результатам 2020 года можно сказать, что большинство банков продемонстрировали хороший запас прочности, отмечает директор банковской аналитической группы Fitch Ratings Антон Лопатин. По его словам, наибольшее одномоментное влияние пандемии коронавируса было во втором квартале, когда из-за карантинных мер и возросшей неопределенности наблюдалось значительное снижение экономической активности, что отрицательно влияло на спрос на банковские продукты и отразилось на комиссионных доходах банков. Тогда же банки создали значительные резервы, ожидая ухудшения качества активов. В третьем же и четвертом кварталах наблюдалась стабилизация, по многим показателям банки вернулись к уровням до пандемии, и по итогам 2020 года доходность на капитал (исключая разовые эффекты) осталась на уровне 2019 года.

Самые эффективные банки*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

**Под средним объемом активов в целях настоящего рейтинга понимается среднее арифметическое между активами на 01.01.2020 и 01.01.2021

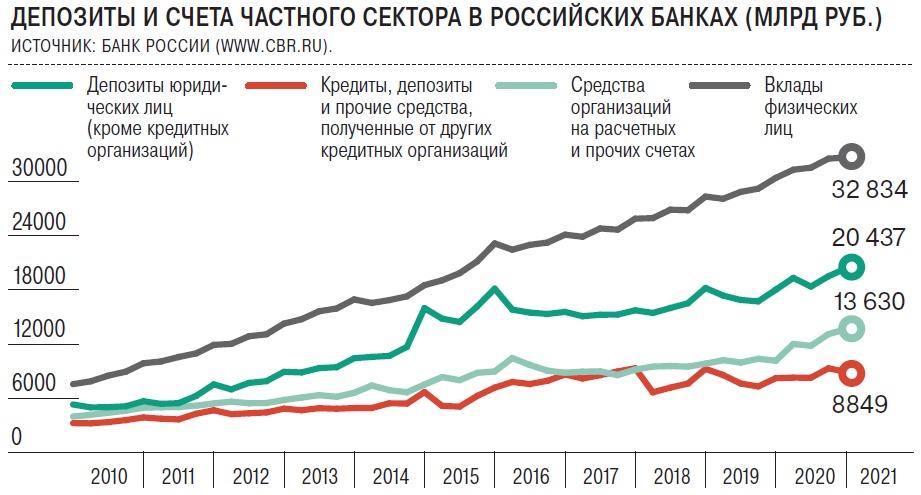

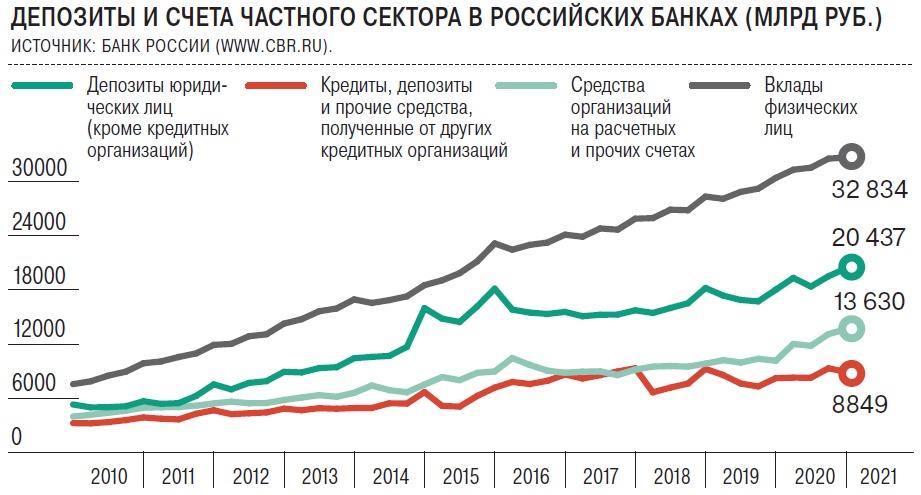

«Новая реальность», по мнению Александра Овчинникова,— это и низкие процентные ставки, ранее не характерные для российского рынка. На фоне низких процентных ставок продолжается переток средств физлиц из депозитов в накопительные счета и инвестиционные инструменты. Кроме того, снижение процентной маржи вынуждает банки искать новые способы получения комиссионного дохода: инвестиционные предложения, страховые продукты, дополнительные услуги.

Изменения на рынке касались в основном поведения физических лиц, считает руководитель Центра макроэкономического анализа Альфа-банка Наталия Орлова. Слабела розничная депозитная база: если в январе—сентябре 2020 года рублевые депозиты росли темпом около 9% в годовом выражении, то в четвертом квартале рост этого сегмента замедлился до 6%. В январе 2021 года динамика депозитов была крайне слабой: объем рублевой депозитной базы сократился на 3,2% — это максимальное январское сокращение рублевых депозитов с 2016 года, когда их объем упал на 2,8%. «Скорее всего, на фоне низких процентных ставок и активных обсуждений высокой доходности вложений в финансовые инструменты такая динамика говорит о том, что перемещение депозитов в прямые инвестиции в рынки продолжается»,— замечает Наталия Орлова. При этом она считает, что сегодня главное для рынка — это ужесточение риторики ЦБ, который теперь настроен на повышение ключевой ставки и считает цикл ее снижения законченным. Переход к фазе повышения ставок, по ее мнению, вряд ли изменит ситуацию с розничными пассивами — даже в случае возврата ставки в интервал нейтральности 5–6% номинальной ставки доходности по депозитам все равно останутся несопоставимо низкими по сравнению с возможными доходами от инвестиций в финансовые рынки. Потенциально спрос на кредиты может скорректироваться, но это, скорее всего, касается тех рынков, которые не зависят от поддержки государства. Другое дело, что потенциально это может сказаться на банковском секторе — во многих странах сохранение контекста мягкой монетарной политики помимо ряда макроэкономических соображений связано и с тем, что повышение ставок может проявить накопленные на балансах банков плохие кредиты, говорит Наталия Орлова.

По итогам года основными тенденциями стали снижение ставок, отчасти связанный с этим быстрый рост ипотеки, сокращение средств на срочных счетах физлиц. Сейчас, по нашему мнению, в фокусе внимания — ускорение инфляции, отмечает старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень.

Корпоративная солидарность

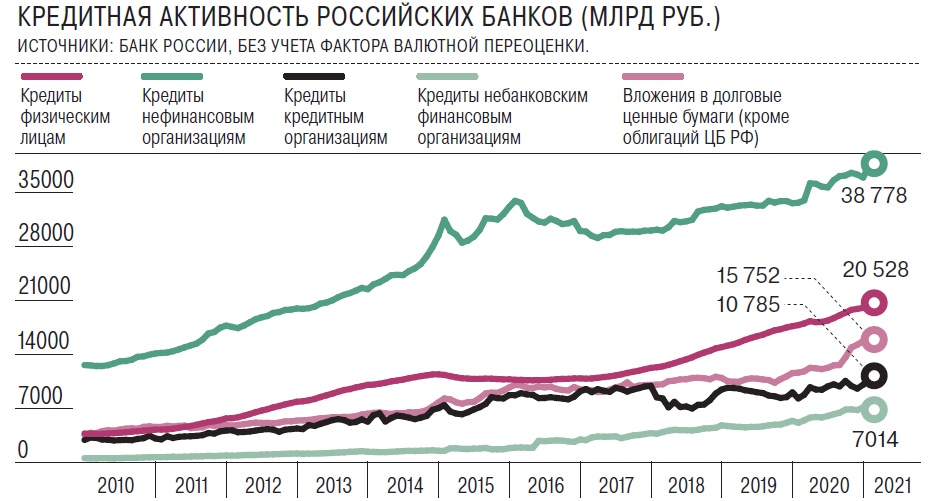

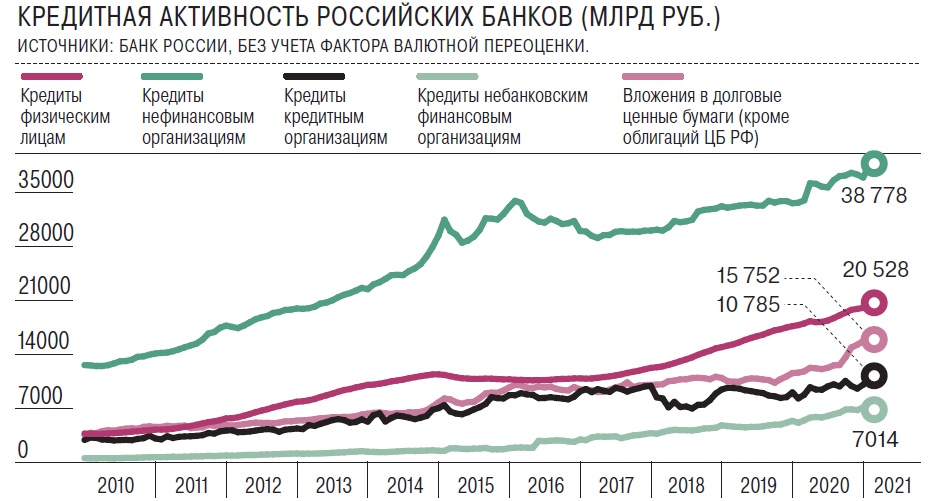

Если ориентироваться на показатели банковской статистики, то 2020 год сложился для российских кредитных организаций довольно удачно. Активы российской банковской системы выросли (без учета фактора влияния валютной переоценки) на 12,5% против роста в 5,9% в 2019 году. Наиболее сильный месячный рост (3,3%) пришелся на март, когда произошел обвал финансовых рынков и «официально» стартовал экономический кризис, тогда же произошел скачкообразный (2,6%) рост корпоративного кредитного портфеля. Заемщиков понять можно: им пришлось запасаться средствами в связи с карантином и падением выручки, а также на случай дальнейшего негативного развития ситуации и возникновения сложностей с финансированием. Прирост корпоративного кредитного портфеля за год составил 9,9% против 5,8% в 2019 году, 7,3% в 2018-м и 1% в 2017-м.

«По нашей оценке, основными драйверами роста корпоративных кредитных портфелей в 2020 году стали факторы, связанные с пандемией COVID-19»,— говорит Александр Овчинников.

Самые рентабельные банки*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

**Под средним размером капитала в целях настоящего рейтинга понимается среднее арифметическое между собственными средствами (капиталом) на 1 января 2020 года и 1 января 2021 года.

Среди них он выделяет привлечение кредитов крупными корпоративными клиентами для формирования подушки ликвидности на фоне резко выросшей неопределенности. «Мы это наблюдали и по кредитному портфелю, и по росту привлеченных средств на счетах в нашем банке»,— поясняет он. Также значительную роль в росте корпоративного кредитования сыграли программы поддержки со стороны правительства и регулятора, включая специальные кредитные программы, через которые банки поддерживали своих клиентов.

Надо учитывать, что значительный вклад в прирост корпоративного портфеля внесло кредитование отдельных очень крупных заемщиков, отмечает Валерий Пивень. Кроме того, спрос на кредиты могла подстегивать неуверенность заемщиков в стабильности поступлений от операционной деятельности, что подталкивало их к использованию кредитных лимитов для пополнения запасов ликвидности. Свой вклад внесло и кредитование по льготным программам.

Для российской экономики последних лет характерным являлось сокращение долговой нагрузки корпоративного сегмента, что было связано в том числе с низкими темпами экономического роста и слабыми показателями прироста инвестиций в основной капитал, говорит Валерий Пивень.

«Мы ожидаем, что в 2021 году рынок продолжит рост, но более низкими темпами, чем в 2020-м,— говорит Александр Овчинников.— В части корпоративного кредитного портфеля мы фокусируемся на росте кредитования среднего бизнеса».

Разная розница

Кредитование физических лиц, напротив, замедлилось — с 18,6% в 2019 году до 13,5% в 2020-м. Однако это замедление было неравномерным. Портфель необеспеченных потребительских ссуд (НПС) показал двукратное снижение темпов роста (9,2% против 20,9% в 2019-м) — как вследствие ужесточения банками условий выдачи кредитов, так и в связи с более осторожным поведением заемщиков, которые опасались снижения доходов.

Падение темпов роста сегмента НПС было в первую очередь связано с закручиванием гаек банками в период пандемии, считает Антон Лопатин. Многие банки ужесточили политику выдачи необеспеченных потребительских кредитов, которые в условиях роста безработицы могут нести повышенный риск неплатежей, говорит Валерий Пивень. Кроме того, население отчасти могло ограничить свои расходы или увеличить объем обращений за кредитами в МФО. Скорее всего, интерес к необеспеченному кредитованию будет восстанавливаться, однако можно ожидать, что при сильном увеличении темпов роста Банк России будет стараться сдерживать этот процесс, полагает эксперт.

«Если в третьем квартале 2020 года портфель розничных кредитов прирастал в среднем на 1,9% в месяц, то к декабрю темп прироста замедлился до 1,2%, а в январе 2021-го составил 0,8%. Это говорит о том, что с окончанием программ реструктуризации, которые позволили увеличить сроки кредитования, динамика рынка стала исчерпываться»,— отмечает Наталия Орлова.

Топ-10 банков с наилучшими показателями прироста активов*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

Коррективы в саму структуру спроса на розничные банковские продукты внесли период самоизоляции и пандемия в целом, отмечает Александр Овчинников. Если говорить о кредитных продуктах, то сейчас особой популярностью пользуются кредитные карты, так как с их помощью просто решать финансовые вопросы, в том числе восполнять временный дефицит семейного бюджета. «При очевидном влиянии пандемии на объемы розничного кредитования мы отмечаем по второму полугодию 2020 года, что поведение заемщиков оказалось гораздо лучше, чем прогнозировалось»,— добавляет банкир.

Ипотека, напротив, побила все рекорды. По итогам 2020 года рост ипотечного портфеля (с корректировкой на секьюритизацию) составил почти 25% (в 2019-м было 20%). Помимо общего снижения рыночных процентных ставок существенную поддержку жилищному кредитованию оказала запущенная в прошлом году госпрограмма льготного ипотечного кредитования покупки жилья на первичном рынке («Ипотека 6,5%»). Впрочем, как отмечается в материалах Банка России, выгода заемщиков от субсидирования ставок за счет средств бюджета во многом была нивелирована резким ростом стоимости жилья (за девять месяцев 2020 года — около 10,5%) и падением доходов населения. Кроме того, банки стали выдавать больше кредитов с малым (меньше 20%) первоначальным взносом: их доля выросла с 28% во втором квартале 2000 года до 35% в третьем.

«Рост спроса на ипотеку начался на фоне снижения стоимости российского рубля в марте 2020 года, когда население занялось поисками защиты своих сбережений,— говорит Валерий Пивень.— Снижение ставок стало еще более существенным фактором роста спроса, а льготная ипотека явилась одним из элементов этого процесса». По его мнению, в 2021 году быстрый рост ипотечных кредитов, скорее всего, продолжится — сейчас это направление имеет большую государственную поддержку, кроме того, сами банки, не имея большого пространства для роста, стараются максимизировать отдачу именно от ипотечного кредитования.

Быстрому росту ипотеки способствовали в первую очередь низкие ставки и льготная программа, соглашается Антон Лопатин: «Ипотека продолжит быть важным драйвером роста для банков и в 2021 году по тем же причинам: низкие ставки и программа поддержки, однако банки будут аккуратнее подходить к выбору заемщиков, так как рынок постепенно насыщается». Спрос косвенно поддерживался низкими ставками по новым депозитам, так как многие вкладчики по мере истечения срока старых депозитов выбирали альтернативные инструменты накопления или сохранения средств, а некоторые вкладчики при помощи ипотеки покупали недвижимость.

Топ-10 банков с наихудшими показателями прироста активов*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

«На мой взгляд, ключевым фактором структурного роста спроса на ипотеку является выделение материнского капитала,— говорит Наталия Орлова.— Эта программа позволит обеспечить рост рынка ипотеки на 10–20% в год».

«Исторически в России мы еще не находились в условиях ключевой ставки на столь низком уровне,— поясняет Александр Овчинников.— Рынок активно рос и в 2019 году, когда ставки были на несколько процентных пунктов выше, однако в 2020-м интерес был дополнительно подогрет продолжающимся снижением ставок в совокупности с государственными программами поддержки».

Востребованность ипотеки в 2021 году, по его мнению, будет зависеть прежде всего от уровня ставок, которые после завершения программы господдержки начнут расти, однако все-равно останутся на относительно низком историческом уровне 7,8–8% годовых. При этом во втором полугодии нынешнего года рост спроса на ипотеку замедлится и будет поддерживаться восстановлением экономической активности вкупе со все еще низким уровнем процентных ставок.

Признаки качества

Что касается качества кредитного портфеля, то, как отмечает ЦБ, вопреки опасениям, значительного ухудшения качества кредитов в 2020 году не произошло. Доля проблемных и безнадежных ссуд (кредиты IV и V категорий качества) в корпоративном портфеле снизилась с 11% до 10,1%, в сегменте необеспеченных потребительских ссуд доля неработающих кредитов (просроченных дольше 90 дней) выросла с 7,5% до 9,0%, а в ипотечном портфеле осталась на уровне 1,4%.

Качество кредитных портфелей является главным вызовом для банков в 2021 году, считает Антон Лопатин. По результатам 2020 года доля плохих (неработающих, NPL) кредитов практически не изменилась. Но одновременно с этим банки реструктурировали с начала пандемии около 12% кредитов, и реструктуризация продолжится в 2021 году, так как выручка бизнеса из наиболее пострадавших отраслей все еще не восстановилась. «Часть реструктурированных кредитов могут стать проблемными позже. Стоимость риска, то есть расходы на резервы, в 2020 году увеличилась с 2,4% до 3,1%, и в 2021 году показатель останется повышенным»,— прогнозирует Антон Лопатин. Одновременно с этим он отмечает, что у банков имеется комфортный запас по прибыльности, которого должно хватить для покрытия возросших расходов на резервы без давления на капитал. Большинство банков должны будут справиться с последствиями пандемии без значительных потерь.

Топ-10 банков с наилучшими показателями прироста капитала*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

«Безусловно, проведенные реструктуризации позволили поддержать низкие показатели роста просрочки,— говорит Валерий Пивень.— Традиционно объем проблемных кредитов на балансах банков продолжает рост и после окончания острой фазы кризисов, поэтому, скорее всего, некоторое ухудшение качества портфелей продолжится. Однако, по нашим оценкам, платежеспособность заемщиков остается высокой и радикального ухудшения показателей не произойдет».

«Следует напомнить, что первоначальные ожидания основывались на крайне негативном сценарии развития экономики. Когда началась пандемия, было очень сложно представить себе, что темпы спада экономики составят всего 3% в годовом выражении,— говорит Наталия Орлова.— Поэтому первое объяснение того, что рост просроченных кредитов был очень небольшим, это именно переоценка значимости негативных эффектов к экономике». Вторая причина умеренного роста просрочки, по ее словам,— это снижение процентных ставок: их уровень сократился на треть, что означает снижение издержек на обслуживание кредитов.

«Удар по платежеспособности был временный. Возможно, та часть населения, которая реально пострадала во время кризиса, не имела активного доступа к банковским кредитам. Зачастую банки стараются ограничить доступ к кредитам для групп населения с низким уровнем дохода, поэтому достаточно невысокий уровень просрочки в банковском секторе в 2020 году может говорить о том, что удар кризиса привел к значительному росту неравенства в условиях жизни»,— добавляет Наталия Орлова.

Кризисные доходы

Прибыль банков не особенно пострадала от коронакризиса. За 2020 год они заработали 1,6 трлн руб. (доходность на капитал (ROE) — 16%), что всего на 0,1 трлн руб. (или на 6%) меньше прибыли за 2019 год.

«Банкам удалось достаточно агрессивно сократить процентные расходы, что в условиях падения процентных ставок позволило поддержать маржинальность кредитных операций,— рассказывает Валерий Пивень.— Кроме того, значимой статьей доходов в 2020 году были поступления от операций с ценными бумагами и валютой. Все это стало ощутимым фактором прибыльности даже в условиях роста резервов».

Топ-10 банков с наихудшими показателями прироста капитала*

|

*Расчеты на основании рейтинга «Интерфакс-ЦЭА». Учитывались показатели 100 крупнейших банков по объему активов на 1 января 2021 года. Не учитывались показатели банков с отрицательным капиталом на 1 января 2020 года или 1 января 2021 года.

Отчасти это искаженная картина, считает Александр Овчинников: столь высокие размеры прибыли у многих банков обусловлены единовременными инициативами (разовые оптимизации издержек), а также предоставленными ЦБ послаблениями. Кроме того, некоторые банки много заработали на волатильности рынка в первой половине года (доход от переоценки бумаг, Forex), в 2021 году такое может не повториться.

Также стоит отметить, что в связи с высокой концентрацией российской банковской системы практически вся прибыль сектора сосредоточена в крупнейших кредитных организациях. На микроуровне картина выглядит менее радужной. Если по итогам 2019 года прибыльными (в том числе показавшими нулевую прибыль) оказались 82,8% российских банков, то на конец 2020-го — лишь 74,4%. Иными словами, мелкие банки ощутили на себе влияние кризиса гораздо острее, чем крупные. Однако к их вымиранию это пока не приводит. В 2020 году количество кредитных организаций в России сократилось на 36 (в 2019-м — на 42). При этом лицензии были отозваны по решению регулятора лишь у 17 КО, у 8 — аннулированы в результате добровольной ликвидации, произошло 13 реорганизаций КО в форме присоединения, также были выданы лицензии 2 небанковским КО.